自2016年11月8日美国总统大选以来,巴菲特在伯克希尔·哈撒韦的股票投资组合中新增了价值120亿美元的股票。

这个数据是巴菲特本人在接受脱口秀节目主持人查理·罗斯(Charlie Rose)采访时透露的。每日经济新闻记者留意到,近期,受移民禁令担忧情绪影响,航空股成为美股的“重灾区”之一,而就在去年年底,伯克希尔一口气买入四只航空股,在近期的这波调整中,其究竟胜算几何?

120亿美元押注特朗普行情

在最近一档美国本土的脱口秀节目中,巴菲特首度公开表示,已经净买入规模总计达120亿美元的股票,但他没有详细说明买入了哪些股票。

毫无疑问,120亿美元的投资,就算对于伯克希尔这种体量的公司来说,也是大手笔。根据监管备案文件显示,2016年前9个月,伯克希尔买入了约52亿美元,出售或赎回了价值约200亿美元的股票;2015年全年,伯克希尔购买了约100亿美元的股票。而此次的买股速度也不同寻常,在不到三个月的时间里,伯克希尔花费的金额相当于截至2016年9月30日的三年中全部花销的一半。

自唐纳德·特朗普当选美国总统以来,市场预期共和党的政策将进一步刺激经济增长,受此推动,美股出现持续反弹。但市场情绪在本周一出现了降温迹象,因为移民禁令动荡引发了担忧情绪,市场开始忧虑新政府可能采取孤立主义政策,从而拖累经济增长。

周一,因担心特朗普限制7个国家的难民、移民入境的禁令持续发酵,未来更多的航班或将受限,美国的航空公司股票悉数大跌,成为移民禁令下的“重灾区”之一,周二航空板块继续下跌。

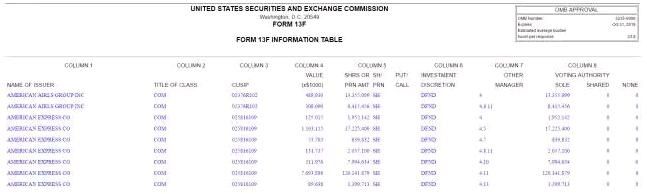

2016年11月,巴菲特执掌的伯克希尔公司披露,当年第三季度末持有美国航空、达美航空及联合大陆航空公司股票,耗资12.84亿美元。巴菲特在脱口秀节目中表示,事实上伯克希尔从2016年9月30日起还买了美国西南航空公司的股票。

图:当时公布的监管文件部分截图

之前,包括华尔街日报等在内的媒体分析称,这些航空股大概率是由伯克希尔·哈撒韦旗下的基金经理Todd Combs或Ted Weschler买的,媒体基于两大原因作出这一判断:第一,购买金额太小,只有区区10多亿美金;第二,一次买入4家航空股,这在巴菲特的投资履历里面从未出现过。

巴菲特当天在节目中回应了关于120亿美元投资的决定,他表示,不会去解释伯克希尔买入这些股票的原因,但坦言,这“在很大程度上”是他本人的决定。

问及航空股 巴菲特语焉不详

对航空股的投资让巴菲特的追随者产生了极大好奇,因为这位“奥马哈先知”此前一直言辞激烈地抨击航空业。早在1989年巴菲特就曾“重仓”全美航空(该公司在2015年正式并入美国航空,成为全美及全球最大航空公司),耗巨资3.6亿美元购入全美航空优先股(当时巴菲特的个人身家仅为38亿,如今为近700亿美元)。巴菲特刚刚进场,该公司股票就开始下跌,到1995年时,这笔投资的净值已降至8950万美元。

因此,从1989年到1996年间,巴菲特在每年的致股东信中都会提及全美航空这笔投资,称航空公司的定价和竞争策略简直就是在自杀。在2008年致股东信中,巴菲特写道,在莱特兄弟发明的飞机在北卡罗莱州小鹰镇第一次试飞成功前,“富有远见的资本家”应该击落它,这样投资者才不会在未来的航空公司投资上蒙受这么多的损失。

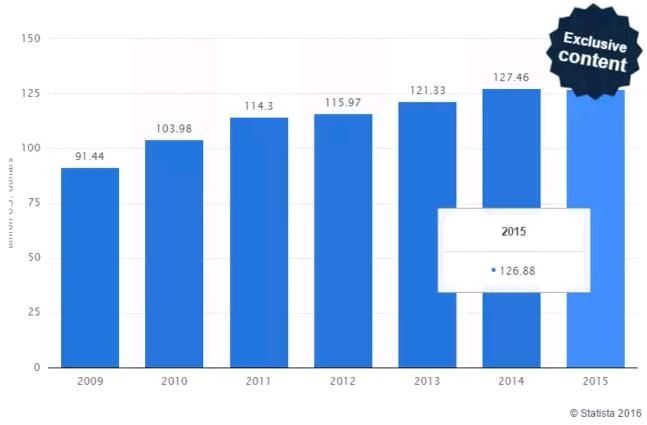

受到恐怖主义威胁、燃油价格攀升及价格大战等因素影响,航空股长期表现低迷,2013年,巴菲特称航空业为“死亡陷阱”。当时,航空业已经被巴菲特抛弃了长达25年。

图:近年来美国航空业营收(单位:十亿美元)

不过,去年年底,伯克希尔一举买入四只航空股,航空股随即从底部反弹,“巴菲特效应”立竿见影。航空公司股票的提振也被视为继大选之后美国经济信心增强的又一迹象。

据每日经济新闻记者梳理,尽管经历了最近几日的调整,但自伯克希尔买入以来,以2016年9月30日的收盘价计算,到目前为止,伯克希尔在四家主要航空公司的投资都是赚钱的——美国航空公司(AAL)股价上涨20.87%,达美航空公司股价(DAL)上升了20.02%,联合大陆航空公司(UAL)股价大涨34.31%,西南航空公司(LUV)股价大涨34.5%。

当脱口秀主持人罗斯询问巴菲特最近的购买行动是否包含了航空公司股票,巴菲特回避了这个问题,只说伯克希尔在2016年9月30日持有航空股。

伯克希尔公司截至2016年12月末的持仓将最迟于下个月公布,截至2016年9月30日,公司股票投资组合价值达1025亿美元。