在全球民航业日益加强合作的大背景下,中国市场极有可能成为民航业合作发展的新前沿。事实上,随着监管的放松,加强合作的新迹象已经展现。中国国航和汉莎航空通过携手率先突破,双方的航线联营合作计划将于2017年夏季投入运营。美国的大型航空公司也不甘落后,达美航空、美国航空最近分别宣布了对中国东方航空和中国南方航空的股权投资。只要有关监管框架到位,这种初期的股权投资往往能够促成更深入的联营合作。

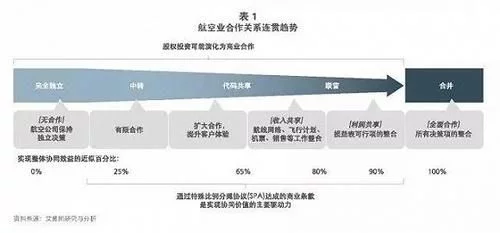

二十多年前,美国西北航空(Northwest Airlines)与荷兰皇家航空(KLM Royal Dutch Airlines)的突破性战略合作迎来了全球航空公司之间日益加强的合作关系。曾经只是诸如选择性代码共享、互惠常旅客优惠等方面的适度协作,如今已经发展为更紧密的联营关系,而且常常密切到类似于“虚拟合并”。

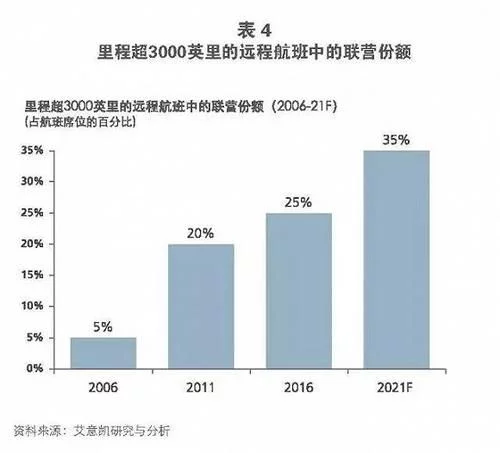

随着开放天空协议(Open Skies)的推广,为希冀合作的航空公司 大大地消除了监管障碍,促使越来越多航空公司开始寻求合并的协同效应,即使它们没有完全合而为一。目前已有20多家航空公司参与建立经政府批准的免疫型联营合作。L.E.K.(艾意凯)咨询研究表明,此类合作在2016年所有全球远程航班的占比已经高达25%,而十年前仅为5%。

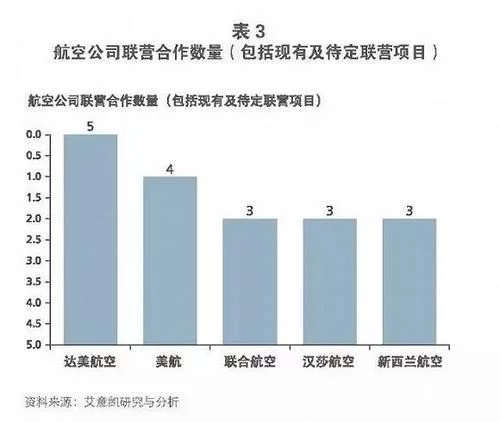

在某些情况下,免疫型联营合作发生在大型国际航空公司之间。例如,最近澳洲航空(Qantas)和阿联酋航空(Emirates)、达美航空(Delta)和维珍航空(Virgin Atlantic)之间引发市场骚动的联盟。但更多时候,联营合作发生在大型旗舰航空公司与区域航空公司之间,前者是为了进入成长型市场,后者与国际巨头联手则是为了获得规模效益。荷航对肯尼亚航空(Kenya Airways)的长期股权投资、达美航空与高尔航空(GOL)的创新伙伴关系正是大型和小型航空公司建立共生关系的实例。

我们相信,大中小航空公司之间更深层次的融合乃大势所趋,虚拟合并在世界各地将会日益盛行。我们预测:到2021年,免疫型联营合作在全球所有远程航班的占比将达到35%。随着跨大西洋市场趋于饱和,这种大幅增长更可能来自发达市场与发展中市场合作的加强。就拉丁美洲而言,我们预计五年内前往北美的航班中有联营关系的航班将远超半数。

展望亚洲,与欧洲和北美间的飞行需求强劲增长,将继续鼓励航空公司组建新的联营体,并进一步扩大现有的合作关系。鉴于中国与世界其他地区之间客流量的爆炸性增长,以及中国内地各大机场的重要性日益增加,中国航空公司将在未来的合作版图中占据突出位置。这些合作关系能否成功将取决于其结构设计和管理方式。我们着重讨论航空公司管理层和投资者寻求从联营合作中获取最大价值回报所要面临的一些关键问题。

打造坚实基础

航空公司很久以来已经明白,信任是其客户关系之本。但与昔日的竞争对手建立互信并非易事。联营体的长寿和成功取决于航空公司是否有能力建立公平灵活的合作安排。多数情况下,这些安排将以“金属中立”(metal neutrality)为原则:无论乘客搭乘哪家航空公司的航班,收入或利润都在合作航空公司之间共享。金属中立原则有助于航空公司协调激励措施并建立互信。但是,保持独立价值,即确保合作前的财务状况,对于启动谈判时能确保自信也至关重要。只有在这个基础上,双方才可能就合作的结构、机制和治理等展开一系列的分析和磋商。

聚焦:中国内地市场

从很多方面来看,中国市场都将成为民航业发展合作关系的新前沿。虽然中国三大航空集团长期以来一直参与全球联盟,但其多边合作关系一直不算深入。随着监管的放松,加强合作的新迹象逐渐展现。中国国航和汉莎航空通过携手率先突破,双方的航线联营计划将于2017年夏季投入运营。美国的大型航空公司也不甘落后,最近,达美航空、美国航空分别宣布了对中国东方航空和中国南方航空的股权投资计划。只要有关监管框架到位,如开放天空协议等,这种初期的股权投资往往能够促成更深入的联营合作。

确定合理架构

构成联营架构的基本要素往往成为谈判的基础,确定联营架构能够为后续谈判奠定基础。我们的经验表明,最成功的联营协议往往解决了以下关键问题:

联营协议将哪些区域或路线界定为“本土”或“干线”市场?如何处理“以近”和“以远”航班(即往来于所谓“本土”市场的连接航班)?

例如,新加坡航空(Singapore Airlines)与德国汉莎航空(Lufthansa Group)的联营体覆盖了奥地利、比利时、德国和瑞士等汉莎航空传统意义上的“本土”市场,而划定为新加坡航空“本土”市场的地域更广,包含了新加坡、马来西亚、印度尼西亚和澳大利亚。同样,当达美航空和维珍航空在2012年底签署联营协议时,他们选择明确排除飞往加勒比地区的大部分维珍航空休闲航班,但将北美其他地区纳入其跨大西洋协议中。

排他性问题如何解决?需不需要因为现有合作关系制定排除条款?是否允许多方在配对城市航线上重叠经营?

例如,当法国航空(Air France)、荷航和达美航空建立跨大西洋联营合作关系时,便制定了具体的排除条款,以涵盖并分担从洛杉矶到帕皮提以及从阿姆斯特丹到印度的连接航班。根据其协议,至印度的航班由达美航空和荷航分工合作,达美航空独家经营至孟买的航班,而荷航独家经营至新德里的航班。相比之下,加拿大航空(Air Canada)、汉莎航空和联合航空(United Airlines)之间达成的A++联营体则全面涵盖了北美与欧洲、非洲、中东和印度之间的所有航班。

航空公司间是否需要统一服务标准和销售操作?是否需要整合机票系统和定价方案?

例如,全日空航空(ANA)与汉莎航空组建联营体后,双方着手进行了票价结构的简化,在欧洲和日本境内设立“区域”,根据中转点或负责经营航线的航空公司来规范票价。这种整合促使全日空竞争力大增,所售机票覆盖的欧洲目的地从协议之前的120个扩大到190个。

客运和货运收入是否都纳入联营协议?

例如,智利LATAM航空和美国航空(AmericanAirlines)之间待定的合作关系准备将客运收入和所有货运及服务收入均纳入收入共享机制。

确定合作机制

联营谈判中,最困难也最耗时的因素之一往往是确定收入或利润的计算和最终分配。考虑到协议的持久性,双方就联营体今后的业绩表现协商出一个公平的计算和分配机制至关重要。有鉴于此,管理层应该通过梳理以下问题来确保已经充分探讨了所有的可能选项:

联营体应该采用收入共享还是利润共享模式?

例如,虽然绝大多数联营体选择了收入共享模式,但达美航空的两家跨大西洋联营体均选择了利润共享模式。尽管在谈判和实施方面具有挑战性,达美航空认为利润共享模式最终确保了最佳的激励结构。达美航空还将利润共享模式扩展到与墨西哥国际航空(Aeromexico)新近缔结的联营体,以及与韩国航空(Korean Air)即将达成的合作协议中。

如何确定每一方的独立(即基准)盈利能力?应该考虑到协议前的多少年?是否允许对异常项进行调整?

例如,美国航空、英国航空(British Airways)和西班牙国家航空(Iberia)之间的跨大西洋联营体将2008-2009年作为协议基准期间确定的独立盈利能力,对接驳门户机场以近或以远航线的代码共享航班提供15%的补贴。

是否需要制定平价支付调整机制(即,业绩较差的合作伙伴向业绩较好的合作伙伴支付费用补偿),以调节基准盈利能力的差异?对于保护独立业绩的财务机制,如何进行结构设计?

例如,最近有市场报告提到,荷航向肯尼亚航空支付现金,以弥补业绩相对于双方确定的基准水平的下滑。

哪些收入 来源应该纳入协议约束范围(如非票收入、授权收入等)?

例如,根据智利LATAM航空和美国航空之间拟定的联营协议,与里程累积和兑换相关的收入和费用将包含在共享机制内。纳入该收入时,双方还明确提出了与常旅客计划相关的信用卡计划的重要性。

对于利润共享模式,对联营体如何进行成本分配?

例如,倘若一方航空公司根据其合同义务必须在特定日期给飞行员及其他机组人员加薪,对于这种劳动成本单方面增加的处理机制应该如何设计?

对于运力增长的管理,要采用按比例分配的条款吗?如何解决运力失衡问题?共享运力的缩减机制应该如何设计?

例如,在2010-2013年间,法航、荷航和达美航空共同缩减了近3%的跨大西洋市场航班席位,但三家航空公司的分担比例相对保持稳定,达美航空分担45%,法航和荷航共同分担55%。很明显,在这个案例中,合作各方在缩减共享运力时执行了按比例分担的条款。

确保良好的公司治理

建立强有力的治理结构有一个很好的经验法则,那就是管理层既要作最好的期望,也要作最坏的打算;面对不可预见的情况,即使最甜蜜的伙伴关系也可能变质(而且代价高昂!)。良好的公司治理可以通过解决以下问题来实现:

协议的有效期如何?应该规定自动展期条款或终止罚金吗?

例如,法航/荷航与达美航空/西北航空在2009年5月签署整合协议时,选择了长期、自动续约的合同机制,规定只有在联营体运营满十年后且必须提前三年通知才可终止合同。

在各主要机场的起降时段等集中资源由哪方拥有?联营体如何管理这些资源?

例如,新西兰航空(Air New Zealand)和新加坡航空在其收入共享联营关系中,单独加入了一个“时段转让协议”,明确了双方如何优化其在新加坡樟宜机场的共享时段资源的操作流程。

联营协议在签署生效后,哪些内容(如适用)后续还可以通过协商进行调整?

例如,肯尼亚航空通过后续磋商,将其与荷航的损益分摊比例从原协议的40/60修订为50/50。

在什么条件下(如适用)联营协议不再有效(例如,一方破产)?

重大决策的审批和/或否决权如何设计?纠纷或争议的解决应该如何约定?

例如,达美航空、法航/荷航和意大利航空(Alitalia)之间的跨大西洋联营体设计组建了11个工作组,分别在网络、收入管理、销售、产品、常旅客、广告/品牌、货运、运营、信息技术、通信和金融等领域有决策权。

终止合作关系的操作流程应该如何?如果需要进行违约赔偿或其他补救措施,如何计算相关金额?应该如何设计协议结构,以便最大程度降低协议散架可能造成的干扰?

未来展望

随着模式的成熟,航空公司可能会追求利用联营资产的更多机会,为股东创造价值。例如,管理层可能选择通过IPO将联营业务从公司业务中独立或剥离出去,这将是一个大胆的战略举措,类似于加拿大航空、墨西哥国际航空等公司在过去十年间进行的常旅客计划剥离措施。这种结构将能够对资产进行独立评估,同时为投资者创造针对特定区域或航线系统的投资机会。

不论采用什么方式,我们预计免疫型联营模式将继续在航空业受宠。我们的预期显示,五年内,超过三分之一的远程航班将由参与联营的航空公司承载。毫无疑问,随着航空公司从战略和机会角度评估最符合其业务目标的各种组合可能,航空业的合作模式将得到进一步的发展演化。但是,这些合作关系能够给行业利益相关者带来多大价值,将取决于它们对于本文中所提问题的处理好坏。