新冠疫情让本就流动性紧张的海航偿债压力进一步加大。

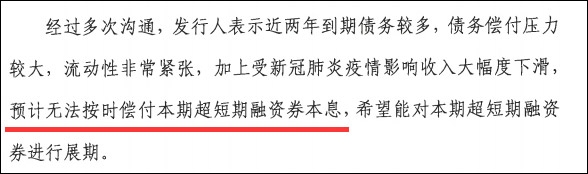

4月7日,海航控股(600221.SH)在上清所发布公告称,预计无法按时偿付将于4月17日到期的超短期融资债券“19海南航空SCP002”本息,希望能对本期超短期融资券进行展期,“19海南航空SCP002”持有人会议定于4月10日(本周五)召开,将审议表决相关议案。

图:公告截图

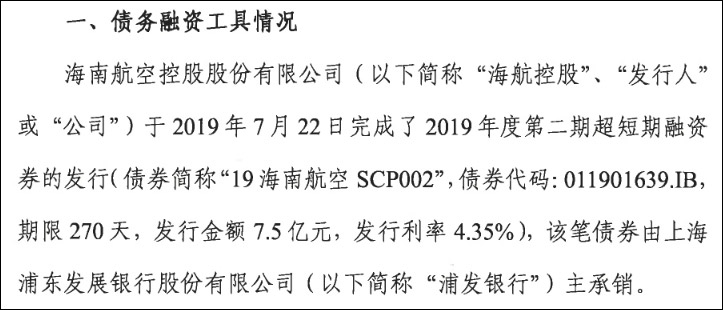

海航控股在公告中介绍,其于2019年7月22日完成了当年度第二期超短期融资券的发行,债券简称“19海南航空SCP002”,债券代码: 011901639.IB,期限270天,发行金额7.5亿元,发行利率4.35%。该笔债券由上海浦东发展银行股份有限公司(下称:浦发银行)主承销。

海航控股表示,2019年,海航控股生产运营保持平稳,年内完成载客人数8169.11万人次,较2018年增长2.27%,年内完成货运及邮运量58.29万吨,较2018年增长4.19%。

然而,2020年新春伊始,新冠肺炎疫情爆发,为响应国家防控要求,各地区旅客均推迟出行计划、减少出行频率。受此疫情影响,海航控股载客人数和货运及邮运量均有大幅下滑。

根据海航控股公告显示,截至2020年2月份,海航控股载客人数509.28万人,同比下降64.82%;货运及邮运量5.12 万吨,同比下降39.21%;收入客公里96.9亿元,同比下降61.85%;收入吨公里9.92亿元,同比下降59.76%;货邮运收入吨公里1.51 亿元,同比下降42.38%。

海航控股表示,近两年到期债务较多,债务偿付压力较大,流动性非常紧张,加上受新冠肺炎疫情影响收入大幅度下滑,预计无法按时偿付本期超短期融资券本息,希望能对本期超短期融资券进行展期。

根据《银行间债券市场非金融企业债务融资工具违约及风险处置指南》规定,发行人存续的债务融资工具未来偿付存在较大困难,可制定重组方案。发行人应将重组方案提交持有人会议表决,经当期债务融资工具全体持有人表决同意后,与全体持有人签订变更协议。

因此,本期超短期融资券展期需召开持有人会议并进行表决。

公告截图

3月23日,海航集团召开应对疫情全球扩散影响专题工作会议指出,境外企业受疫情扩散较快影响,生产经营受到一定波及,但绝大部分经营现金流在短期内可应对疫情影响,少部分航空业上下游企业及酒店受影响较大,但也在积极向所在国家及当地政府申请支持,并未向集团提出特别需求。

在此之前,2月29日,海航集团官网发布消息,海南省政府牵头会同相关部门派出专业人员共同成立了“海南省海航集团联合工作组”,联合工作组将全面协助、全力推进该集团风险处置工作。

海航集团表示,自2017年末爆发流动性风险以来,在各方支持下,海航集团积极开展“自救”,但未能彻底化解风险。受2020年初“新冠肺炎”疫情叠加影响,流动性风险有加剧趋势。

值得一提的是,去年12月30日,海航集团董事长陈峰还在新年献词中充满信心的表示:“2020年是海航化解流动性风险的决胜之年。我们能够取得成绩和战胜困难,靠的是我们海航人的初心、拼搏和努力,春天已经来临,奋斗就是胜利!”

2019年半年报显示,截至当年6月底,海航集团的有息借款总额超过5548亿元,其中短期借款及一年内到期的非流动负债分别达到951亿元、781亿元,而其持有的货币资金仅为819亿元。