若评选在海外市场哪家中国企业是最佳买主?海航集团至少算一个。

9月6日,外媒报道中国海航集团旗下Avolon Holdings接近达成收购美国银行业者CIT Group(CIT.N)飞机租赁资产的交易,收购价格介于30-40亿美元。交易完成后,Avolon将跻身全球五大租赁公司行列。

CIT的商用飞机业务是全球10大飞机租赁业者之一,旗下拥有大约330架飞机,对中资企业而言可谓诱人的目标。随着中国航空出行的快速增长,中资企业日益青睐规模达2280亿美元的全球飞机租赁市场。

海航集团与众不同之处在于,已拥有国内第四大航空公司的海航集团因其一直通过兼并收购战略迅速成长为跨行业经营的大型企业集团而闻名。从1993年以1000万元组建海南航空开始,到2000年成立海航集团,再到如今拥有超过910亿美元的全球资产(彭博新闻社数据),海航的并购步伐越来越快。

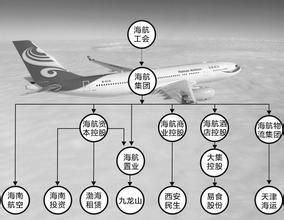

海航并购成绩单也的确令人咋舌。仅2015年,海航在旅游服务及航空运输业等上下游的全球收购金额就超过400亿元。海航在资本境外投资业务领域的表现非常突出:一季度境外收入达39.6亿元,同比增长70.6%,境外利润为10.1亿元,同比增长205.9%。随着集团大肆并购,公司资产和规模大幅膨胀。目前,海航集团旗下有两家航空公司、并持有10家上市公司控股权。

海航集团高管表示,在海外并购交易的支持下,该集团的年度营收已经增长至200亿美元以上。2015年该集团的年度营收已增长至200亿美元以上,2015年年中,海航集团以256亿美元的营收首次进入《财富》世界500强。

但疯狂并购也让海航集团背上了沉重的债务,海航系负债率一直居高不下。截止2016年一季度末,海南航空资产负债率69%,旗下的渤海金控负债率75%。另有统计显示,海航系旗下多家上市公司的资产负债率都在70%以上。负债居高不下引发外界多年来对海航多有诟病。

对于高负债率问题,海航曾回应称,航空行业本身属于重资产的高负债率行业,“80%的负债率非常健康”。

另有媒体报道,海航系通过定增等方法来降低高负债,但这种做法是将风险转移给股民。

质疑的焦点之一是关联交易。早期被外界关注的案例,是海航集团与旗下上市公司平台对科航投资的倒买倒卖。科航投资的主要资产是科航大厦。2007年12月,海南航空发布公告称,将旗下公司新华航空对科航大厦的项目工程投资3.014亿元转让给海航集团。

一年后,海南航空再发公告,以17.28亿元的价格从海航集团手中受让科航投资95%的股权等资产。按照其当时的评估,科航投资的评估值达到18.2亿元。一年之内,同上市公司海南航空的一买一卖间,海航集团获得了10多亿元的投资收益。此事一度引发过媒体和学界的关注。

海航集团与渤海租赁之间的一笔资产交易,也出现了类似的情况。2013年10月,渤海租赁发布重大资产重组报告,宣布以81亿元的对价收购海航集团下属的子公司Seaco SRL100%的股权。

这家经营集装箱租赁的企业,号称行业内排名全球第六。先前,它是海航集团国际并购的“代表作”。2011年底,海航集团出资10.5亿美元从通用电器手中收购了Seaco SRL。

按当时的汇率计算,这笔收购约合人民币69亿元。换言之,通过这次与渤海租赁之间的交易,海航集团即实现了12亿元的增值。渤海租赁解释称,这主要是由于“Seaco有12亿元净利润未分红,形成了企业增值”所致。

海航系内企业频繁互保也是遭到诟病的之一。“海航系”的借款有一个特点,即集团公司和关联方与旗下上市公司之间频现互相担保。

以上市公司海南航空为例,2014年底,其对外担保余额为73.1亿元,而这主要是为海航集团的担保。同时,渤海租赁对海航集团有一笔额度为10.6亿元的担保;天津海运则为关联方大新华物流提供着1.2亿元的担保。

反过来,海南航空所发一笔50亿元的公司债,则是由海航集团提供不可撤销连带责任保证担保。

部分业内人士表示,大规模收购可能对海航的资金链和后续资产整合带来挑战。一旦资金链的某一个环节出现问题,整个链条都会受到很大影响。