“哪里有机遇,公务机就会飞向哪里!”国际公务航空委员会(IBAC)总干事库尔特•爱德华兹此前在接受IFLY记者采访时表示,“随着亚洲各地对公务机热度的持续升温,不断加速的公务机交付率,正使得亚洲成为全球公务航空发展最快的地区。”

据相关数据统计,过去5年,亚洲地区的公务机总数每年增长12%,其中大型、远程公务机超过全球公务机总销售量的70%。亚洲,作为新兴公务机市场,正成为推动全球公务航空市场发展的重要引擎。

那么,被各方看好的亚太区市场究竟发展到了怎样的规模?中国又为亚太区市场做了多大贡献?总部位于香港的亚翔航空有限公司在不久前发布了一份《2014年度亚太地区公务机机队报告》,那我们就利用该报告中的数据,对亚洲公务机市场来一次全面透析。

1亚洲有多少架公务机?据该报告数据统计,截至2014年底,以亚太地区为基地的公务机同上一年相比,机队总数由647架增加至744架,增长率为15%。

在所覆盖的18个国家及地区之中,新加坡、中国大陆、香港及印度尼西亚分别以22%、16%、16%和15%的增长率超过亚太地区平均增长水平。

其中,大中华地区公务机机队总数达到439架,占全亚太地区总数的59%,占据了亚太地区公务机市场的龙头位置。

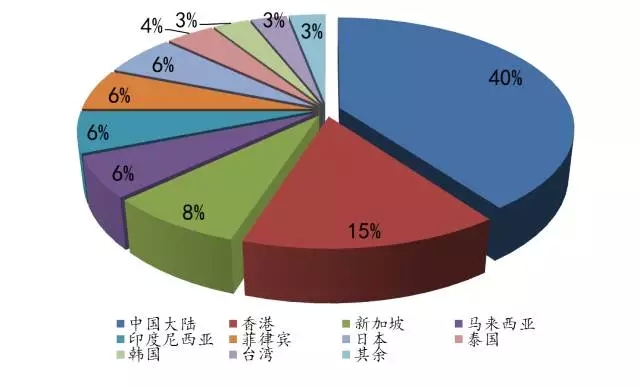

亚洲主要国家及地区公务机市场份额情况但从机队规模的增长率看,中国在经历前几年的快速增长后,增速开始放缓;相比之下,以新加坡、印尼、泰国和马来西亚等为代表的东南亚国家的市场增速则开始加快,部分国家的增长率已经与中国齐平甚至超过中国。

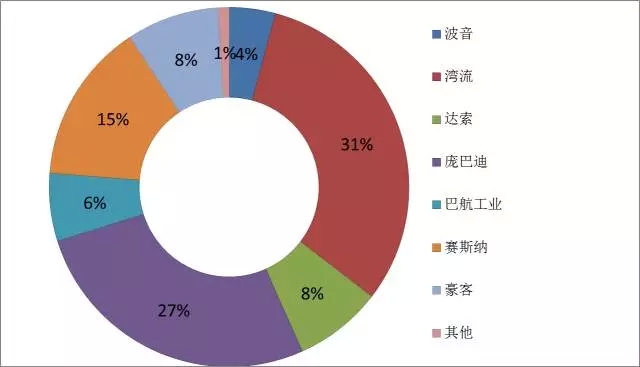

2谁家的飞机最受欢迎?从制造商的角度来看亚洲的公务机机队,湾流和庞巴迪分别以30%和26%的市场份额继续主导亚太地区公务机市场,紧随其后的是赛斯纳机队占14%,达索和豪客则各占8%的份额。在2014年,波音在亚太地区机队的净增长达到30.4%,达索的增长为29.5%,巴航工业和湾流分别有29.4%和20%的增长。

主要公务机制造商在亚太地区的市场份额

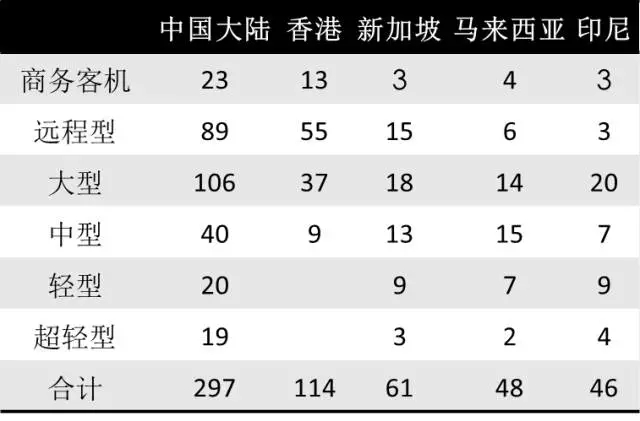

亚洲主要国家及地区机队构成情况具体到国家,在中国市场,湾流和庞巴迪的机队数量占机队总量的比例都超过了30%,赛斯纳、达索和巴航工业的市场份额则比较接近,占比约为10%。

新加坡和马来西亚是亚太地区除中国外最大的公务机市场,庞巴迪在这两个市场中均占主导地位,机型也比较平均。印度尼西亚则是巴航工业在除中国地区以外最成功的市场。而菲律宾的市场分布则多数为赛斯纳和豪客的中型机轻型飞机。泰国市场的机队分布则相对极端,其一般属于湾流的远程机,另一半则属于赛斯纳及豪客的轻型飞机。

日本是赛斯纳在除中国地区以外最大的市场,同时也拥有亚太地区最大的湾流G650机队;韩国则是另一个被赛斯纳飞机主导的市场,亚太地区超过65%的赛斯纳机队位于北亚市场,同时韩国还拥有亚太地区最集中的波音BBJ机队。

而从所有品牌公务机在2014年的增量看,在亚太地区最受欢迎的四款公务机分别是湾流G550、湾流G450、庞巴迪环球6000以及达索猎鹰7X,年度新交付量分别为10架、9架、10架和8架。

湾流G550

湾流G450

庞巴迪环球6000

达索猎鹰7X

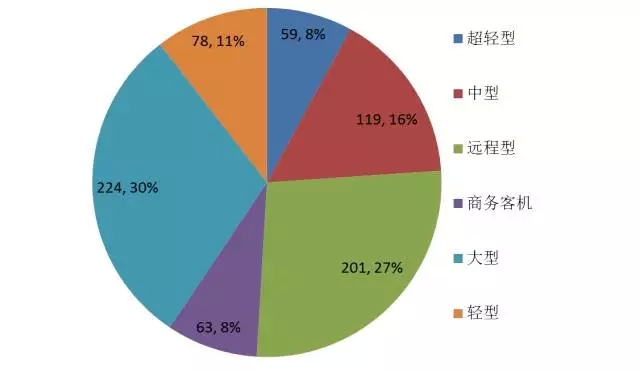

3飞机尺寸有啥偏好?在亚太地区所有744架公务机当中,远程型和大型公务机的数量分别达到201架和224架次,占比分别是27%和30%,两者之和接近60%;相比之下,轻型和超轻型公务机的数量分别为78架和59架,占比为11%和8%。

亚洲公务机市场机队尺寸结构情况

亚洲主要国家及地区公务机机队尺寸结构以远程大型机为主的机队结构特征在中国大陆、香港及新加坡市场表现的较为明显。以中国大陆市场为例,大型和远程公务机的数量分别达到106架和89架,两者相加(195架)占机队总量的比例高达66%;这一比例在香港和新加坡市场分别为80%和54%。

而泰国、马来西亚和印度尼西亚的机队还包含了比例不低的中型飞机,以马来西亚和泰国为例,两个市场中的中型公务机数量分别为15架和10架,分别占该国公务机机队总量的31%和33%;而在菲律宾,市场则更加青睐中型和轻型飞机,该市场中轻型公务机的总量达到33架,占机队总量的比例高达73,呈现出与亚洲整体机队机构相反的特点。

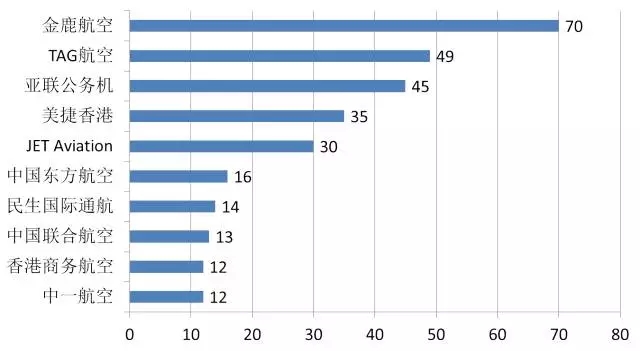

4运营商运力哪家强?据该报告统计,排名前20的大型运营商管理着亚太地区超过50%的公务机机队,而其中有16家运营商以中国大陆及香港为基地。中国最大的公务机运营商——金鹿,也以70架的运力规模成为亚太区市场机队规最大的公务机运营商。金鹿航空、TAG航空、亚联公务机、美捷香港商用飞机和Jet Aviation保持着亚太地区前五名运营商的位置,其余一些较大的运营商紧随其后,使得大中华地区占据了亚太地区前20名运营商中的16席位置。

从亚洲排名前十的运营商的公务机机队规模可以看出,亚洲机队规模较大的运营商数量还不多,绝大多数运营商的运力低于20架,其中很多公司的机队规模都为个位数。

数据来源:亚翔航空《2014年度亚太地区公务机机队报告》

上一篇:亚航快速扩张弊端启示录 |