冲刺IPO成功后固然有助于改善负债水平增加运力供应,但过度低赖低油价和政府运力购买协议则是不小隐患

从早在2000年即以“毛细血管”战略布局支线航线的海南航空(600221,股吧),到2009年定位于专营支线的天津航空,支线航空领域似乎成为小航企起步并赖以生存的法宝。而在四大航企占据主流干线市场,高铁“八横八纵”时代已经开启背景下,以支线为生的华夏航空股份有限公司(以下简称“华夏航空”)亦在夹缝中寻找着资本之路。

近日,华夏航空在证监会官网上披露了其最新招股说明书,本次该公司拟发行不超过4050万股新股,募集资金16.77亿元,用于购买6架CRJ900型飞机以及3台发动机,同时上马华夏航空培训中心工程。

坊间普遍认为,作为“长期专注于支线航空运输的独立航空公司”,如果本次华夏航空上市成功,其将成为支线航企“第一股”,也是登陆资本市场的第八家航企。不过即便首发成功,在未来的经营中,华夏航空仍面临诸多挑战。

数据显示,华夏航空目前覆盖的支线航点已占国内支线航点的36%;若按航线划分,则其支线航线数量占国内支线航线总量的11.1%,在国内支线航空市场均名列前茅。若计算行业总体市场份额,占比不足1%。

多年来华夏航空通过差异化定位,一直专注于支线航空领域,不过,与有着直接竞争关系的天津航空、幸福航空、北部湾航空等相比,华夏航空在转型方面落后较多:天津航空已从中国最大的支线航空企业,转向干支结合的区域型航企,再到面向国内外市场的中远程国际化航空公司;幸福航空则以天津为主运营基地,并于去年合并了奥凯航空支线业务;北部湾航空作为海航集团旗下天津航空控股子公司,虽然运营了近两年时间,但是随着机队规模扩大和市场拓展,也已经逐步开通国内其他城市航线及东南亚国际航线。

除了上述变化,对于以贵阳为大本营的华夏航空来讲,2015年未发生在眼皮下的挑战才更紧要。在此期间,多彩贵州航空公司完成首航,而在华夏航空年收入业务前五的航线中,有三条与贵阳相关,独占黔省局面的打破显然对其不利。与此同时,对于某些客流量较大、盈利水平较高的支线,大型航空公司亦可能会通过直飞方式介入,这使得竞争更为激烈。

目前,作为国内航企大佬之一的南方航空公司在研判支线市场的走向后,正考虑是否专设一家支线航空公司。毕竟作为国内最大的航空公司,目前南航在吞吐量500万以下的中小机场已经达到95个,涉及航线条数312条,航线占比47%左右。2016年1至9月份,500万以下航班占比量占南航总量的33%,承运旅客占27.3%,50万以下支线航班量占比为7%,而像南航一样考虑的大航空公司似乎不在少数。

除了空中运输的压力,来自地面的铁路运输的日渐加速也是不容忽视的方面,“八横八纵”时代的到来无疑使高铁网络日益完善,而以华夏航空为首的支线航空公司的生存空间将会变得更加狭小。

根据中国民航局的研究:500公里以内,高铁对民航的冲击达到50%以上,500公里—800公里高铁对民航的冲击达到30%以上。伴随着高铁开通节奏的提速,成渝空中快巴、太原到北京航线等短途航线纷纷停飞,福州与合肥的班机也大幅削减。

据招股书提示,如果“八横八纵”的高铁网规划全部实施,将影响高达320条航线。而《投资时报》记者查阅相关资料发现,2015年华夏航空收入排前十名的航线中,第三到第六名的线路均会受到冲击。其中,贵阳到重庆,高铁开通后将实现两个小时到达,而贵阳到兴义和毕节的路线,则已在高铁规划的网络线中,这也是以贵阳为中心两小时高铁经济圈的必然产物。第六名重庆到柳州的线路则在高铁开通后,时间大大缩短。而这四条航线的收入则占到了华夏航空收入的13.87%

华夏航空方面表示,尽管目前公司所经营航线航程大多在800公里以下,但由于公司航线主要集中于偏远地区中小城市,大多数运营的航线并未与高铁服务网络重叠,因此目前公司业务受到高铁的冲击较小。

不过事实胜于雄辩,在华夏航空的未来规划中,也开始考虑逐渐转型。据招股书提示,华夏航空未来的航线网络结构将以“干支结合”为主手段,以支线航空通达性为发展核心。在主要区域枢纽形成支线对国内干线、国际航线的强有力支持,着重实现干支结合的网络效应。同时,力争到2020年末飞机总数达到66架,其中CRJ900飞机50架、A320飞机16架,从而实现由专注支线向干支线联动转型。

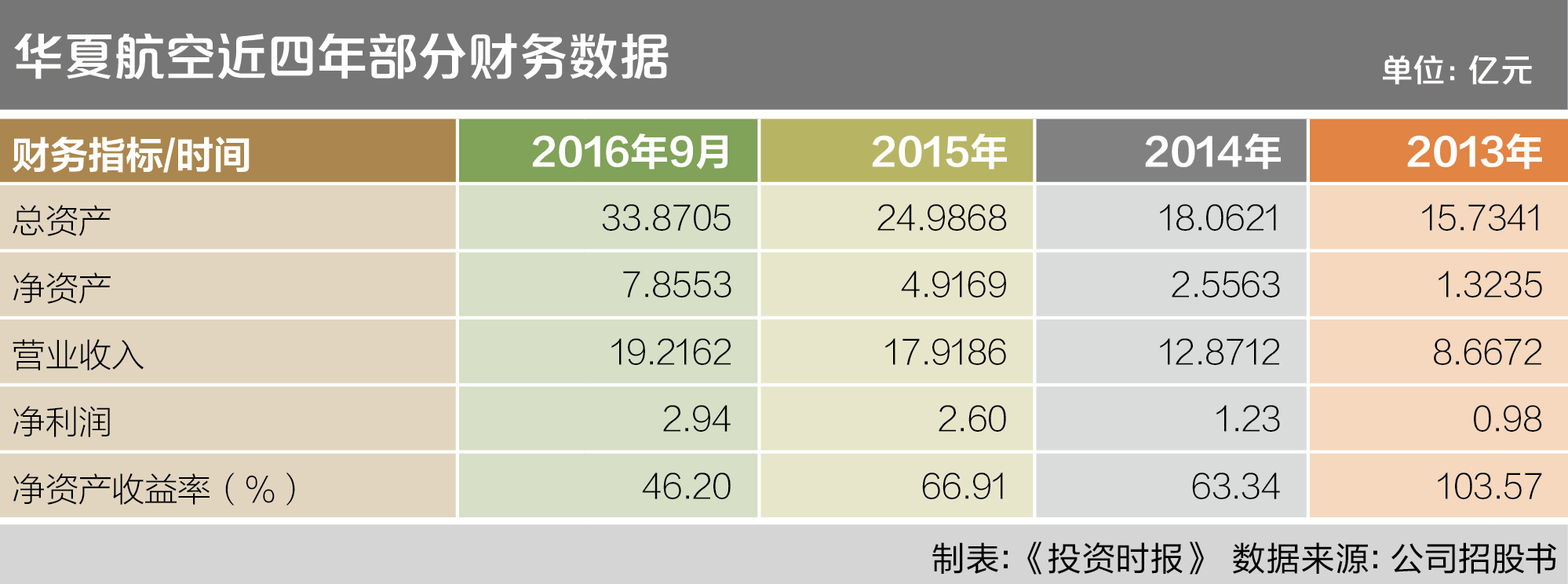

据招股说明书披露,华夏航空2013年至2016年前三季度的营业收入分别为8.67亿元、12.87亿元、17.92亿元和19.22亿元。2013年至2016年前三季度的净利润分别为9949万元、1.24亿元、2.58亿元和2.95亿元。

虽然作为一家以支线航空为主的航空公司,华夏表现尚可,但是“运力购买协议”收益未计入政府补助,故华夏航空实际盈利质量会低于数据表现。

另据招股书提示,所谓“运力购买协议”是指与地方政府、机场等机构客户签订合同,华夏航空将整个航班打包卖给客户,“旱涝保收”地赚取每个航班的“固定收入"。同时也“代售”机票,但机票收入完全归机构客户所有。

截至2016年9月底,华夏航空运力购买收入占其主营业务收入的比重高达34%。而在2013年至2015年期间,华夏航空与约40家地方政府、机场等建立合作关系,机构客户运力购买收入分别占公司主营业务收入的41%、40%和36%。虽然对于运力购买协议依赖性逐年减弱,但是这条路也并不容易走。据业内人士透露,受整体经济下行影响,现在很多地方政府均在压缩运力购买资金,这给航企经营造成一定不确定因素。而整体来看,当下支线航企对于政府补助的依赖较大。而按照航企过往发展情况来看,如果在经营方面对于政府补助过于依赖,则存在不小的经营风险。若该公司无法持续享受上述补助或难以拓展新增补助航线,将可能会对公司的财务状况和经营业绩产生不利影响。尤其是相关线路高铁开通后,政府将降低或停止购买运力力度。

除此之外,中小航企业绩的上涨,与近几年油价的低迷不无关系。数据显示,中国航油的税后价格已由2014年最高的7318元/吨,下跌到2016年2月份的最低点3468元/吨,而航油在航空公司营业成本中占据着近30%份额。因此,航油价格的走势在很大程度上影响航空公司的业绩。持续低迷的油价,相当于每年给航空公司带来了额外的红利,尤其是对中小航企而言,因为没有利用期货市场进行套期保值所以等于坐收红利。而大航企也因为持续走低的油价而逐渐放弃航油套保,因此近几年中小航企利润增长率事实上高于大型航空公司。不过,随着国际原油价格的上涨,航油的价格也逐渐进入上升通道,这对于华夏航空来说,利润率不会像以前那么风光。

利润率虽然高于同行,但是华夏航空的负债率也高于所有已经上市的7家航空公司,且较平均值高出近12个百分点。负债率高企虽说是航空公司的普遍状况,但是对于华夏航空来说,高负债给自己带来的却是大额的利息支出。截至2016年9月底,其总负债为26.01亿元,负债率高达76.81%,持续升温的美元加息若和人民币贬值的压力期也让华夏航空面临成本上升压力。截至2016年9月底,华夏航空26亿的负债中,有18亿为带息负债,去年前三季度,其总利息支出为5141.74万元。

华夏航空在其招股书中表示,如果人民币对美元升值或贬值10%,若其它因素保持不变,则公司将增加或减少净利润约人民币1亿元。另外,公司未来购置飞机、来源于境外的航材等采购成本也会受到汇率波动的影响。2014年、2015年和2016年1-9月,华夏航空的汇兑净损失分别为222.62万元、6275.32万元和3349.99万元。