2015年,中国国内航空客运市场增幅约为10%,处在第一梯队的航空公司中,仅有东方航空增幅超过市场平均水平,国内第一梯队航空集团在国内客运市场增幅整体低于行业平均水平,从一个侧面表明了其它梯队航空公司的快速发展,尤其是以春秋航空为代表的低成本航空公司快速发展,正在弱化第一梯队航空集团对国内客运市场的影响,国内航空市场多样性正在增加。 多年以后,当我们再次回顾中国民航的发展历史时,一定会很开心地记得2015年全行业发展的光辉岁月:

2015年,中国航空运输市场持续发展,航空运输规模稳居全球第二,民航旅客周转量在综合交通运输体系中的比重已达22.8%,比“十一五”末上升8.3个百分点。全年运输总周转量近850亿吨公里、旅客运输量达到4.4亿人次,货邮运输量630万吨,比上年分别增长13.6%、11.4%和6%。更值得关注的是,中国民航2015年前11个月全行业预计盈利548亿元,同比增长76.2%,创历史新高。

回顾2015年中国航空客运市场生产发展,从2015年变化之中寻求中国航空市场未来发展趋势。

一、2015年中国航空市场生产概述

1、旅客运输持续增长,货运市场发展平稳。

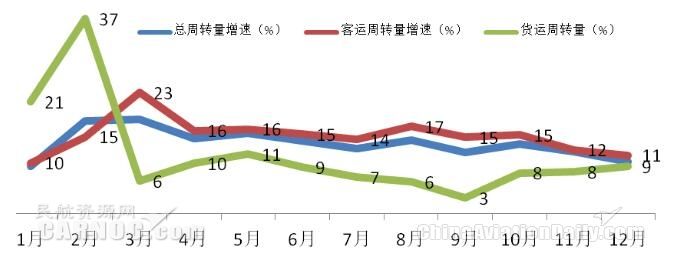

2015年,中国航空市场客货市场持续增长,从图1三大运输指标增长分月走势看,客运市场增幅巨大,货运市场增速平缓。

航空客货市场的增速反差其核心仍在于:国内居民收入水平持续增长,提升了国内旅客对航空客运市场的需求;而航空货物运输需求与国内经济发展关联性高,在国内经济从高速增长逐渐转为新常态增长的大背景之下,航空货运市场增速逐年下滑,亦是必然趋势。航空客运与货运生产的不同发展趋势,亦为航空公司制定客货市场营销策略提出了新的思考。

图1:三大运输指标增长情况

2、旅客市场持续发展,国际客运市场增幅巨大。

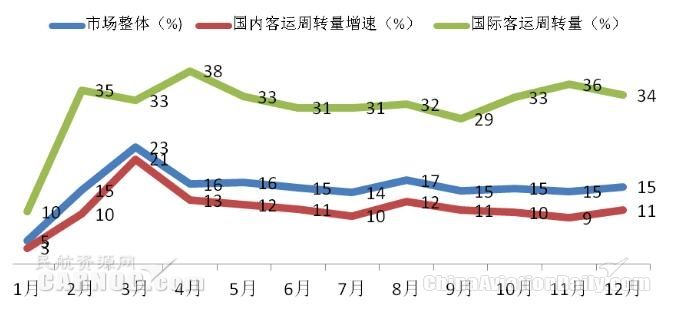

图2:旅客运输周转量增长情况

从图2旅客运输市场来看,国内客运市场发展相对平稳,国际客运市场增幅巨大。

旅客国内与国际客运市场发展呈现的巨大结构性差异,其核心仍在于:一是国内居民消费需求的升级,从国内旅游需求逐步转换为国际旅游需求。二是2015年人民币保持相对货币强势,极大地刺激了中国国际旅游市场需求,日本、韩国以及东南亚表现尤其抢眼。三是签证政策大幅放松,美国、韩国、日本等多国放宽了对中国籍旅客签证限制,为中国旅客出境带来了更多便利。四是中国民航国际航权开放,为航空公司开辟更多国际航线,提供了政策支持。到2015年底,中国的国际航线由302条增至663条,通航56个国家和地区的138个城市。五是中国航空公司宽体机型集中大量交付,为国内航空公司开辟中远程国际航线提供了足够生产资源保障。2015年诸多利好因素集中体现,极大地支持了中国国际航空市场出现“井喷式”地发展。

相对于表现平淡的国内经济,2015年中国民航运输市场发展格外耀眼,也为国内航空公司发展提供了巨大发展舞台。那么,2015年,国内航空公司客运市场发展呈现哪些特点呢?

二、2015年中国航空公司客运市场发展特点

1、第一梯队:国内四大航空集团发展平稳,强化国际市场。

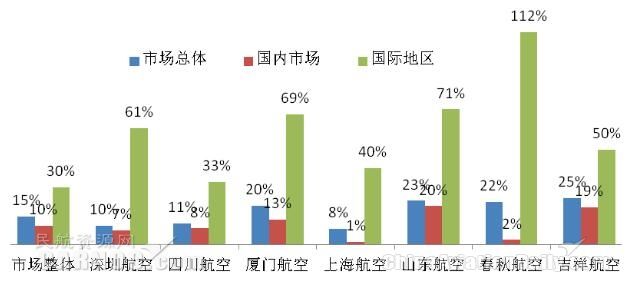

图3:2015年国内四大航空集团分市场发展

备注:行业整体系指中国民航全行业数据,以下未作说明,均是同口径数据。

从图3表明,2015年,与行业整体发展特点相比,除了海南航空在国际地区增速高于行业平均水平以外,其余三大航空公司整体增速低于行业发展水平。在国际市场强劲需求的大背景之下,四大航空集团均不约而同增加了在国际地区市场的运力投入。中国国际航空继续发力欧美,已经成为中欧之间最大的航空承运人和首都机场最大的中美航线承运人。南方航空集团发力国际市场,国际航线运力投入已经超越东方航空,成为中国第二大国际地区承运人。东方航空国际航线经营品质和服务品质大幅改善,23年来首次实现北美航线盈利。国内三大航空集团在国际市场的“三足鼎立”局面初步形成。

此外,2015年海南航空重点增投了欧美航线的运力,北美航点5个,欧洲航点7个,正在形成欧美均衡的远程网络运力格局。2015年,海南航空宣布将斥资77亿美元购买30架波音787-9。因此,在海南航空引进更多宽体客机之后,海南航空的欧美航线网络必将进一步扩大。

2、第二梯队:国内中型航空公司国际市场发展“井喷”。

图4:2015年国内中型航空公司分市场发展

从图4表明,2015年,以深圳航空、四川航空等为代表的传统中型航空企业和以春秋航空为代表的低成本航空企业,积极抓住国际地区市场发展的大好机会,发力周边国际地区市场,实现国际地区市场的“井喷”式发展。春秋航空,2015年国际地区市场增幅达到112%,其在中日航线旅客运输量可达120万人次,已经成为中日航线重要承运人。

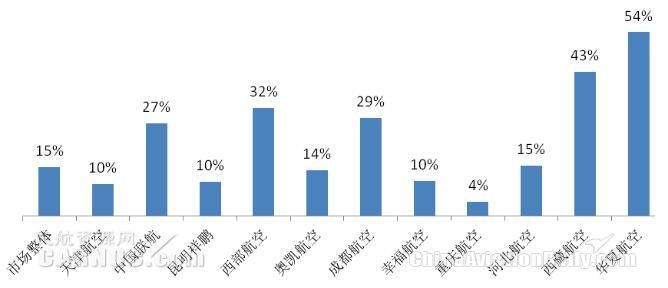

3、第三梯队:国内中小型航空公司专注于国内市场,发展差异显现。

图5:2015年国内中小型航空公司市场发展

从图5表明,相对于国内大中型航空公司而言,2015年中小型航空公司主要集中于国内市场发展,市场表现分化较大。多家中小型航空公司的股东都有国内大中型航空公司的影子,因此,这些中小型航空公司的发展不仅取决于自身努力,还受制于大股东的发展意愿,市场运作独立性有限,其角化定位是服从于大股东的市场发展战略。因此,相对狭小的运营自主权以及区域运营的市场定位,决定了中小型航空公司有限的发展空间。

除了以上提及的航空公司,2015年仍是新航空公司成立之年,浙江长龙航空、贵州多彩航空等逐步进入市场,将继续促进国内航空市场发展。

总体而言,2015年,中国航空市场市场政策环境宽松,国内基础票价放松管制;航空油价大幅降低,运营成本降低;国际航权进一步开放,部分机场时刻资源小幅放松,中国航空公司引进的新一代宽体客机逐步到位,资源保障能力增加。航空公司集“天时、地利、人和”,克服了经济下行的不利影响,终于在“十二五”收官之年跳出了优美的“舞蹈”,实现经营业绩大丰收。

那么,从2015年中国航空客运市场变化之中,我们可以看到哪些现象呢?

三、2015年中国航空公司客运市场竞争分析

1、国内航空市场:市场多样性增加,低成本航空公司影响力增强。

2015年,中国国内航空客运市场增幅约为10%,处在第一梯队的航空公司中,仅有东方航空增幅超过市场平均水平,国内第一梯队航空集团在国内客运市场增幅整体低于行业平均水平,从一个侧面表明了其它梯队航空公司的快速发展,尤其是以春秋航空为代表的低成本航空公司快速发展,正在弱化第一梯队航空集团对国内客运市场的影响,国内航空市场多样性正在增加。历史数据也已经表明,2003年中国民航大重组以来,国内三大航空集团为代表的航空企业在全行业市场份额处于稳中有降。在这种大背景之下,国内三大航空集团如何巩固国内市场的发展,将是其面临的新考验。当然,换一个角度来讲,传闻中的国内航空集团重组将会给其它航空公司带来更大发展空间,而不是相反。

2、国际航空客运市场:行业整体竞争能力提升。

中国持续推行改革开放政策,经济国际化进程持续深入,居民消费能力提升,是中国民航国际市场发展的原动力。2015年,国内航空公司在国际地区市场持续运力增投,正在改变中国民航国际市场的竞争格局。从运力投入份额来讲,中国民航在国际地区市场份额已经从2011年的41%提升到2015年末的50%,第一次从整体份额上超过了国外航空公司,这是一个历史性突破,必将增强中国航空公司发展国际地区市场信心。

但是,相对于强大的国际竞争对手,国内航空公司仍需要大幅度提升国际竞争综合实力。仅以美国联合航空为例,其在中国市场的客运投入规模超过200亿座公里,相当于国航整体国际地区投入的30%、相当于海南航空国际地区市场投入的172%。在中国市场客运投入座公里过百亿的国外航空公司还有德国汉莎航空、法国航空、阿联酋航空等。航空市场的国际竞争,已经是巨人之间的格斗。中国航空公司如果仅是单纯靠自身内涵式的增长,想要与这些国际航空巨头在国际市场上一决高下,当是漫漫长路。因此,借鉴国外航空公司联合重组发展之路,或许是中国航空公司提升国际竞争能力的捷径。

3、货运市场继续边缘化。

中国航空货运市场在航空运输总周转量中的份额已经从2010年末的33%下滑到2015年的24%,货运市场在航空公司经营的影响力逐年下滑。国内三大航空集团都成立了独立的货运航空公司,冀希望于实现客货并重。但是,航空货运市场营销已经成为航空公司的短板。在中国经济转向新常态发展之际,航空货运市场逐步走向常态发展是必然。因此,对国内航空公司而言,再次审视货运市场发展策略,当是必须应对的话题。

四、2016年中国航空公司发展关注点

2015年12月24日,民航局公布了2016年民航发展的主要预期指标:2016年行业发展主要预期指标是:运输总周转量953亿吨公里、旅客运输量4.85亿人次、货邮运输量680万吨,分别比上年增长11.5%、10.7%和8.3%。这是一个非常乐观的预期,那么在这种发展预期之中,航空公司经营有哪些值得关注呢?

1、国际客运市场运力投入惯性增长,检验航空公司国际市场经营能力。

2016年中国国际航空市场投入将持续增长,预计全年运力投入增幅超过13%,其中:国内航空公司国际市场投入增幅20%,外航运力增幅为7%。2016年国内航空公司运力投入增加,主要是2015年下半年新开或者加密航线带来的运力增长。从运力投入时间角度来讲,上半年投入增幅高,而下半年投入增幅低。而中国国际地区市场需求旺季主要在下半年。市场投入与需求之间的矛盾将在上半年集中体现,如何化解这种供需之间的矛盾,实质上就是考验航空公司国际经营能力。近年来,中国国际航空市场的需求格局已经转变为以内需出境游为主,因此,加大国际市场的境内旅客营销力度,是有效提升国际市场经营业绩的关键。

2、以春秋航空为代表的第二梯队航空公司挑战短程国际地区市场。

2016年,以春秋航空公司为代表的第二梯队航空公司迅速增加了在日本、韩国、泰国等周边国际地区市场的运力投入。而日本和韩国等市场一向是国内三大航空集团的国际传统盈利市场,而春秋航空等新进入市场者善于价格营销,将极大地削入原有利益者的利润空间,国航等三大航空集团审时度势,重新思考日韩等周边市场发展策略,当是2016年的重点话题。

3、国内航空公司重组话题。

2002年以来,行业积极推动资源整合,构建以三大航空集团为主体的发展战略,积极为航空公司营造更为宽松的行业环境;航空公司坚决以市场导向;再加上国内经济持续高增长,为中国航空市场持续健康发展奠定了基础,行业盈利能力持续多年高居全球榜首。

2012年7月8日,国务院下发了《关于促进民航业发展的若干意见》,明确提出:“鼓励国内有实力的客、货运航空企业打牢发展基础,提升管理水平,开拓国际市场,增强国际竞争能力,成为能够提供全球化服务的国际航空公司。”从目前行业发展现状来看,国内三大航空集团离这一目标还有相当的距离。

因此,笔者相信,基于提升资源效率,充分利用低油价以及国内居民旅行消费升级换代的契机,在央企展开大重组的背景下,加快行业重组,构建真正有国际竞争能力的中国航空运输企业集团,是提升国内航空运输企业集团国际综合竞争能力的可选项,或许这将成为影响2016年中国航空市场发展的最大不确定性因素。

|

下一篇:卡塔尔航空全年盈利翻两番 |